このページを読むと新NISAを始めることがいかに資産を築くうえでお得であることが理解できます。

そもそも新NISAって何?

2024年から新NISA制度が始まりました。この制度は政府が国民に積極的に投資を行ってもらい、金融資産を築いてもらおうという意図からでできたものです。政府が国民の資産形成を応援するための非課税制度です。

ひとことでこの制度のお得なところを言いうと、こういうことです。

「生涯1800万円までの金融資産を築くまでは投資で儲けたお金は非課税」

非課税の魅力は、通常では株式や投資信託に投資をしたときに儲けたお金には約20%の税金がかかります。ですが、新NISA口座で投資した場合は税金が一切かからないことです。

たとえば、100万円投資し、200万で売却すると儲けは100万円です。100万円の儲けに対して税率20.315%が課税され、203,150円も差し引かれます。しかし、新NISA口座を利用した場合は、100万円の利益が課税されずに受け取れます。さらに、新NISA制度を利用して買付した株式で配当金を受け取った場合も非課税になるのです。

イメージの出典は野村証券の金融経済教育サイトより

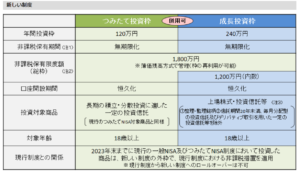

この制度のよいところは、生涯1800万円までの金融資産を築くまでは投資で儲けた利益は非課税の恩恵をうけることができるところです。以下の表を見ていただくと非課税限度額が1800万円、年間投資枠が360万円(つみたて投資枠と成長投資枠の合計)とあります。

表の出典は金融庁の新しいNISAより

また、上記リンク先の金融庁の新しいNISAにあるポイントは以下となっております。

- 非課税保有期間の無期限化

- 口座開設期間の恒久化

- つみたて投資枠と、成長投資枠の併用が可能

- 年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)

- 非課税保有限度額は、全体で1,800万円。(成長投資枠は、1,200万円。また、枠の再利用が可能。)

ここで書いてあることを要約すると、こうなります。

日本国民は年間投資枠が最大で360万円(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円)で生涯投資枠1800万円まで非課税投資枠があることになります。

つまり、年間360万円までの投資を行い、生涯1800万円の金融資産を築くまではいっさい税金がかからないということになります。

つみたて投資枠や成長投資枠って何?

つみたて投資枠や成長投資枠は新NISA制度で定められた非課税投資枠です。それぞれの枠内で年間の投資限度額、新NISA制度での投資限度額や投資対象の商品に違いがあります。

つみたて投資枠は年間投資限度額が120万円、非課税限度額が1800万円、対象商品は長期・積立・分散投資に適しているとして金融庁が定める要件を満たす公募株式投資信託と上場株式投資信託(ETF)に限定されています。最新の対象商品一覧については金融庁HP「つみたて投資枠対象商品」に掲載されています。

成長投資枠は年間投資限度額が240万円、非課税限度額が1200万円、対象商品は上場株式(日本株式や外国株式)、ETF(上場投信)、REIT(上場不動産投信)や公募株式投資信託などです。つみたて投資枠の対象商品よりも幅広く投資を行うことができます。

おおむね、つみたて投資枠で扱う商品は成長投資枠よりも利率は低くとも堅実に資産を築く目的にかなったもので、成長投資枠で扱う商品は個別株など、つみたて投資枠よりも積極的に儲けて高い利率を狙いにいくものと考えればよいです。

当サイトは経済的にあえいでいる女性向けなので、つみたて投資枠をおすすめします。

長期投資は複利の威力、時間を味方につけた投資戦略

つみたて投資の利点は長期に投資を続けることによって、複利の恩恵を受け資産を増やすことができる可能性が高いことが挙げられます。

複利の威力について説明します。

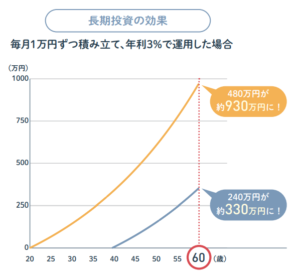

たとえば毎月1万円ずつつみたてを行い、年利3%で運用した場合を考えてみましょう。

20歳からつみたてを始めて40年間続けた場合、60歳までに480万円つみたてたことになります。そのお金が60歳では約930万円になります。

では、40歳からつみたてを始めて20年間続けた場合、60歳までに240万円つみたてたことになります。そのお金が60歳では約330万円になります。

複利のすごいところは年月が長ければ長いほど、その恩恵を受けることができるのです。

金融庁のNISAガイドブックのグラフを見ると、時間がいかに大きな役割をはたしているのかがわかります。

このグラフからもわかるように、時間の長さが複利ではモノをいいます。長ければ長いほど、その効果はあります。

なので、時間を味方につけるためつみたて投資は早めにやった方がよいです。

つみたて投資で相場の乱高下による不利益を防ぐ

いっぽうで、つみたて投資でやってはいけないことは、「始めてみたけどやっぱやめる」というのが一番よくないです。それは損する確率が高くなるので、自分の資産を築くには不利な状況を招きやすいです。

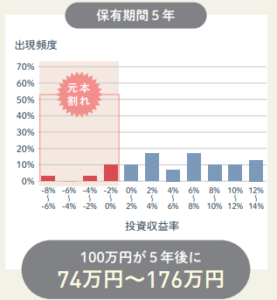

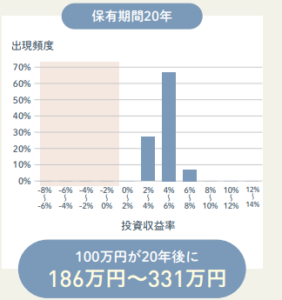

金融庁の資料に1989年以降の適当に選んだタイミングからつみたて投資を始めたとして、5年保有の場合と20年保有の場合の資産がどれぐらい儲かったのかをグラフにしたものがあります。

悪い例の5年保有(途中でやめるパターン)を見ていきましょう。

このケースでは元本割れを起こすことがあり、つみたてたお金が減ることもあるのです。

では、良い例の20年保有(つづけるパターン)を見ていきましょう。

このケースではどの1989年以降のどのタイミングで始めても元本割れを起こすことはありません。

つまり、長期保有の方が元本割れを起こさないのは、投資する期間が長いので、投資期間中のそのときどきの相場状況による不利益をかぶりにくいといえます。

決まった金額で買いつづけることによって、安いときに買わなかったり、高いときにだけ買ってしまうことを防ぎやすくなります。

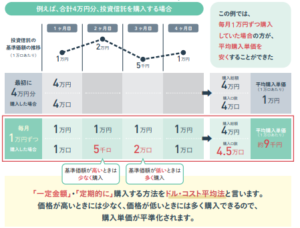

金融庁のNISAガイドブックにつみたて投資をすることで購入金額をならすことができて、相場の状況に左右されにくいことを説明しています。

ここにあるとおり、つみたて投資を行わず、ここだと思ったタイミングで1万口が1万円の相場のときに4万円分購入した場合、自分の資産が4万口になります。

毎月1万円でつみたて投資を行う場合は、相場の高いときは少なく、低いときは多く購入できるので、結果として、自分の資産が4.5万口になります。

誰にも相場はわからないので、購入タイミングを分散させて相場の波の影響を少なくするのがつみたて投資です。

やはり、新NISAは岸田首相のグッジョブなのか

増税の話しが出るたびに増税メガネと揶揄されてきた岸田首相ですが、非課税投資枠1800万円の新NISA制度を財務省に飲ませたのだから、そのためのバーターとして増税を条件に譲歩したのではないかと考えたくなります。

国民に1800万円の金融資産を築いてもらうために作った新NISAは岸田首相のグッジョブだと思いたくなります。